O Escritório Financeiro da Sala de Ações da UFPB foi criado para dar treinamento aos integrantes do projeto no que diz respeito ao "atendimento" ao público dos principais assuntos de finanças pessoais. O objetivo é treinar alunos para a elaboração de planejamento financeiro, orçamento familiar, criação de reservas de emergências, soluções de dívidas, previdência privada e previdência social, investimentos em renda fixa e investimentos em renda variável.

Nos últimos anos o projeto tem efetuado atendimentos de mais de 400 pessoas com uma taxa de performance de mais de 80% (ou seja, 80% de resoluções de problemas apontados pelos interessados consultados). A equipe é treinada por meio de oficinas, minicursos, workshops e treinamentos temáticos para despertar a solução dos desafios reais sobre Educação Financeira. Atualmente o projeto mantém uma forte parceria com o PROCON PB, construindo um ambiente de atendimento aos interessados que procuram o PROCON para negociações e mediações no que se refere as finanças pessoais. Nossa meta é oferecer uma sala ambiente para "educar" os interessados que, por ventura, tenham problemas de equilíbrio orçamentário.

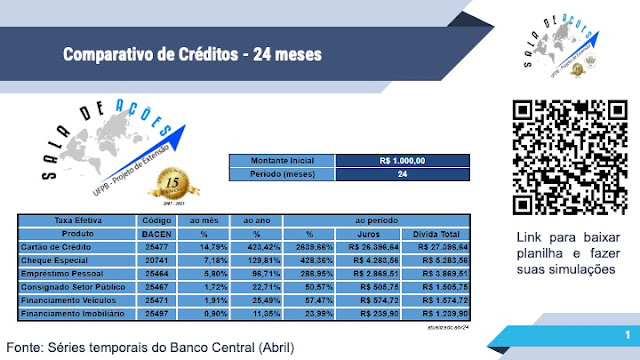

O Ambiente do Escritório Financeiro permite que se construa monitores de acompanhamento dos principais produtos financeiros que possam auxiliar os interessados em "checar" as respectivas taxas de juros que vigoram atualmente, bem como simular investimentos programados e seus respectivos custos financeiros

Vale ressaltar que este estudo tem a finalidade exclusivamente de aferição do aprendizado acadêmico.

Alguns conceitos são importantes destacar e podem ser apreendidos a partir de nossa cartilha de Educação Financeira <<Cartilha2ed>> <Vale a Pena Baixar a Cartilha

Semana 24 - Post Sobre Endividamentos

O post foi construído com objetivo monitorar as principais variações das principais alternativas de crédito do mercado financeiro brasileiro. A orientação está focada no desempenho de créditos, buscando saber qual são as alternativa de crédito e qual o custo do empréstimo e financiamentos; qual o impacto sobre o orçamento familiar através de uma simulação.

Vale ressaltar que este estudo tem a finalidade exclusivamente de aferição do aprendizado acadêmico.

Dívidas

A palavra "dívida" frequentemente carrega uma conotação negativa para muitas pessoas, devido à falta de compreensão sobre o que realmente constitui uma dívida e a lógica de crédito associada a ela. Essa aversão é agravada pela situação de muitas famílias que se encontram endividadas e de indivíduos em estado de superendividamento, ou seja, em dificuldades para sobreviver enquanto tentam pagar suas dívidas. Contudo, é importante destacar que, quando a Serasa menciona que mais da metade da população está endividada, ela inclui tanto dívidas consideradas ruins quanto aquelas que podem ser vistas como boas.

A Lógica do Crédito

Em uma relação de crédito, sempre há a presença de duas partes: o credor e o devedor. O credor é a parte que concede o empréstimo, acreditando no retorno do valor emprestado, enquanto o devedor é aquele que solicita o empréstimo e se compromete a devolvê-lo conforme acordado.

Para que essa relação funcione adequadamente, é essencial que o credor conheça bem o devedor, a fim de avaliar o risco associado ao empréstimo. Existem diversas maneiras pelas quais o credor pode realizar essa avaliação:

- Histórico de Pagamentos: O credor pode analisar o histórico de pagamentos do devedor em relação a outros empréstimos solicitados anteriormente. Esse histórico fornece uma visão sobre a confiabilidade do devedor em cumprir suas obrigações financeiras.

- Relação com Instituições Financeiras: O credor pode examinar a relação do devedor com a instituição financeira específica e com outras instituições financeiras. Isso ajuda a entender o comportamento financeiro geral do devedor.

- Pontuação de Crédito: A pontuação de crédito, como a fornecida pela Serasa, é um indicador importante do risco de crédito. Uma pontuação alta sugere que o devedor tem um bom histórico de crédito, enquanto uma pontuação baixa indica maior risco.

- Garantias: O credor pode utilizar o bem que o devedor deseja adquirir como garantia. Isso significa que, em caso de inadimplência, o credor tem um meio de recuperar o valor emprestado.

Com essas ferramentas, os bancos e outras instituições financeiras conseguem avaliar de forma eficaz o risco de emprestar dinheiro a um determinado devedor. Quanto mais segura for essa relação, melhores serão as condições oferecidas ao devedor, facilitando o acesso ao crédito de forma sustentável e benéfica para ambas as partes envolvidas.

Observa-se que as taxas de juros do cartão de crédito são as mais elevadas do mercado, em grande parte devido à sua ampla disponibilidade e facilidade de obtenção. Atualmente, praticamente qualquer pessoa pode solicitar um cartão de crédito, o que resulta em uma falta relativa de informações sobre os clientes por parte dos credores, aumentando assim o risco das operações. O mesmo padrão se repete no caso do cheque especial e do empréstimo pessoal, embora o empréstimo pessoal seja um pouco mais burocrático do que os outros tipos, ainda é facilmente acessível ao público, exigindo apenas a identificação do cliente e sua maioridade.

As modalidades de empréstimo consignado e dos financiamentos oferecem as menores taxas do mercado devido ao menor risco para o credor. No caso do empréstimo consignado, o pagamento é garantido pelo próprio salário do cliente, sendo descontado automaticamente de seu contracheque, o que reduz significativamente o risco da operação. Já nos financiamentos, o devedor assume o risco de perder o bem financiado caso não cumpra adequadamente com as parcelas.

Onde encontrar a instituição mais vantajosa?

Para avaliar qual instituição financeira é mais vantajosa para cada tipo de crédito, o consumidor pode acessar o site do Banco Central para ver onde está as menores taxas, seguindo os seguintes passos:

1- Entre no site oficial do Banco Central: https://www.bcb.gov.br/;

2- No menu “estatísticas”, acesse “taxa de juros” e chegue a este site: https://www.bcb.gov.br/estatisticas/txjuros. Onde você encontrará as diferentes modalidades a serem estudadas;

3- Clique na opção de crédito que deseja analisar e o site irá te redirecionar para um ranking com as instituições financeiras e as suas respectivas taxas de crédito, com a posição das taxas menores para as maiores.

João Gabriel Ferreira Dias - Assessor Acadêmico da Sala de Ações

Prof. Dr. Sinézio Fernandes Maia - Coordenador da Sala de Ações

0 comments:

Postar um comentário

Agradecemos seu comentário.