Vale ressaltar que este estudo tem a finalidade exclusivamente de aferição do aprendizado acadêmico.

Relatório de Educação Financeira

Semana 43 - 21 de outubro a 27 de outubro de 2024

1) INVESTIMENTOS EM RENDA FIXA:

Os títulos públicos são amplamente reconhecidos como os investimentos mais seguros do mercado brasileiro, frequentemente considerados "livres de risco", pois são garantidos pelo Governo Federal. Por meio do programa Tesouro Direto, qualquer pessoa pode adquirir esses títulos, que servem para captar recursos destinados ao financiamento de despesas públicas, como educação e saúde.

Os principais títulos oferecidos pelo Tesouro Direto são:

● Tesouro Selic: Título pós-fixado, cuja rentabilidade segue a variação da taxa Selic, a taxa básica de juros da economia.

● Tesouro Prefixado: Garante uma taxa de rentabilidade definida no momento da aplicação.

● Tesouro IPCA+: Combina uma taxa prefixada com a variação do IPCA, índice de inflação oficial.

Alguns títulos pagam cupons semestrais, como o Tesouro IPCA+ com Juros Semestrais e o Tesouro Prefixado com Juros Semestrais, permitindo ao investidor rendimentos periódicos. Recentemente, títulos como o Tesouro Renda+, voltado à aposentadoria, e o Tesouro Educa+, focado no suporte educacional, foram lançados.

As aplicações nos títulos do Tesouro não são isentas de imposto de renda, na verdade há cobrança de IR (Alíquota regressiva), de IOF (apenas nos primeiros 30 dias) e de custódia, o qual este último, diferente dos anteriores, não é cobrado sobre o valor do lucro, mas sim do montante total investido que ultrapassar 10 mil reais, a taxa da custódia é de 0,2% a.a.

Para mais informações, consulte o site oficial do Tesouro Direto.

ANÁLISE DA INFLAÇÃO IMPLÍCITA

A inflação implícita é a expectativa de inflação extraída da diferença entre as taxas de juros de títulos prefixados (LTN) e os indexados à inflação (NTN-B). A Anbima divulga essa curva, que reflete as expectativas do mercado em relação à inflação futura. A inflação implícita é de 5,16% para o prazo de um ano. Essa medida difere do Boletim Focus, que expressa as expectativas de economistas e instituições financeiras sobre o comportamento futuro do índice de preços.

A inflação implícita pode incluir um prêmio de risco, ou seja, uma compensação adicional para investidores que aceitam a incerteza sobre a inflação futura. Se os investidores percebem maior risco ou incerteza, a inflação implícita pode ser mais elevada, atribuindo um prêmio maior aos investidores.

Nesse sentido, ao comparar a inflação implícita com a meta de inflação definida pelo Banco Central de 3%, há um prêmio de 2,16% nos títulos do Tesouro, e um prêmio de 1,24% em relação ao relatório Focus, o que indica nesses 2 casos que há uma certa atratividade no Tesouro Prefixado e no Tesouro IPCA.

As implicações dessa maior perspectiva inflacionária estão na elevação da taxa de juros no futuro, com o mercado apontando para uma taxa de 11,81% em janeiro de 2026. Com efeitos de queda dos preços unitários dos títulos na marcação a mercado, além de que uma maior inflação desaquece a economia.

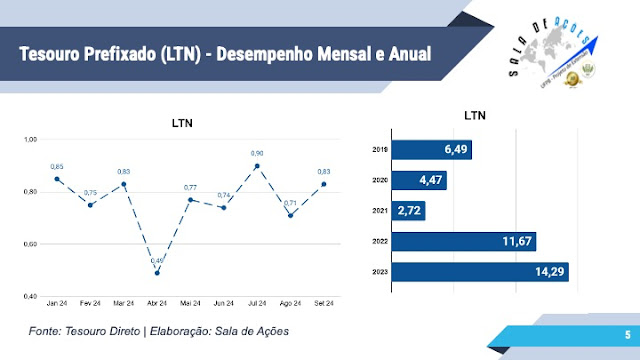

MARCAÇÃO A MERCADO COM LTN

A marcação a mercado está relacionada à variação dos preços unitários de ativos prefixados, permitindo estratégias de gestão ativa nos investimentos de renda fixa.

A lógica presente nessa estratégia é a relação inversa entre as taxas praticadas pelo mercado, que estão em constante variação, e os preços. Tal relação pode ser vista Figura6.

Para saber se vale a pena operar na marcação à mercado, deve-se analisar a expectativa da taxa de juros no futuro e o prêmio:

- Quando a expectativa é de queda da Selic, investir em Tesouro Prefixado ou Tesouro IPCA parece ser uma boa operação, pois há espaço para ganhar na venda antecipada;

- Quando a expectativa é de alta da Selic, investir em Tesouro Selic parece ser a melhor solução, pois há probabilidade de perda na marcação a mercado ou espaço para comprar títulos a preços baratos;

- Quando há um prêmio relevante, o ideal é investir em títulos prefixados.

O cenário atual é de estabilidade na Selic Meta, porém com a expectativa de queda nos próximos anos, segundo o boletim Focus. No entanto, há variações diárias na taxa, de acordo com as perspectivas macroeconômicas que o mercado interpreta, tornando possível ganhos ou perdas na marcação a mercado.

Logo, para simular quando uma operação de marcação a mercado vale a pena, vamos testar a seguinte situação:

Título: LTN 2027

Dia da compra: 05/02/2024

Preço da compra: R$760,02

Taxa de juros do LTN 2027: 9,95% a.a. (0,0262% a.d.)

Percebe-se que a venda antecipada resultará em uma grande perda, com a cotação teórica de R$789,24, e a cotação atual do mercado em R$770,59, resultando numa perda de R$18,65, sem considerar o desconto do Imposto de Renda.

Quando vale a pena vender?

Quando a venda for superior ao preço unitário teórico, considerando o desconto do imposto de renda.

Posso operar marcação a mercado?

De acordo com as informações obtidas neste relatório, conclui-se que o mercado está com uma perspectiva de alta da taxa de juros, produzindo efeitos de queda dos preços unitários dos títulos, não sendo viável a venda antecipada neste período e em um futuro próximo.

João Gabriel Ferreira Dias - Assessor Acadêmico da Sala de Ações

Prof. Dr. Sinézio Fernandes Maia - Coordenador da Sala de Ações

0 comments:

Postar um comentário

Agradecemos seu comentário.