A principal meta da equipe da Sala Benjamin Graham é conduzir uma análise fundamentalista das empresas listadas na B3, realizando estudos e monitoramento detalhados e realizando avaliações semanais alinhadas aos princípios do 'Investidor Inteligente'. Além disso, a equipe visa analisar a relação entre as notícias relacionadas às empresas e ao setor em comparação com o desempenho dos ativos e as flutuações no volume de negociações. Outro objetivo do monitoramento é comparar as rentabilidades dos diferentes setores com o benchmark (Ibovespa). Essa análise é segmentada em cinco setores distintos: Energia, Imobiliário, Transporte/Telecom, Básico e Consumo.

Setor de Energia

O Setor de Energia performou em alta atingindo 3,66% na semana 27, aumento de 94,68% em relação a semana 26 com 1,88%. Todas as ações do setor apresentaram desempenho positivo e situações favoráveis. Nesta semana todas as empresas das cinco selecionadas pela equipe responsável do setor de energia obtiveram resultados positivos: Trams Paulista (TRPL4) com 2,48%, Cemig (CMIG4) com 4,85%, Engie (EGIE3) com 2,44%, Taesa (TAEE11) com 1,08% e CPFL Energia (CPFE3) com 1,86%. Nas notícias relevantes desta semana, temos:

A Equatorial, foi fortemente atrelada a informações que envolviam a privatização da Sabesp, o qual a empresa seria detentora de 15% das ações ordinárias, foi a única que demostrou interesse, o que fortifica a narrativa para que esse plano seja concluído. Ademais, o que mais impactou o setor essa semana, vem da Aneel, que estabeleceu uma meta de modernização das tarifas, onde o primeiro momento consiste na consulta e coleta de dados, o objetivo da consulta é ajustar o sistema tarifário para acompanhar as inovações no setor e criar um roteiro para orientar e regular a modernização, e esse planejamento conclui em 2028/2029.

No acumulado anual, as cinco empresas selecionadas pela equipe responsável do setor, seguindo os princípios do "Investidor Inteligente" de Benjamin Graham, apresentam os seguintes desempenhos: TRPL4 (1,55%), CMIG4 (17,44%), EGIE3 0,09%), TAEE11 (-9,85%) e CPFE3 (-13,43%).

No recorte anual, podemos citar o começo desacelerado do setor, algumas empresas específicas sofreram com especulações de queda dos dividendos, a Taesa e a Isa Cteep, os rumores da Taesa foram mais relevantes, visto que, mudou sua política de distribuição de dividendos. Já a Isa Cteep, a leva de grandes investimentos preocupou os acionistas no começo do ano, porém, ela se recuperou e vem apresentando um bom resultado. A Cemig passou o ano de 2023 com um debate entre federalização e privatização, no ano presente, esses rumores foram cessados, e a empresa não passara a princípio por nenhuma dessas mudanças, o que tranquilizou o mercado, gerou uma grande alta. Além disso, a catástrofe que passou o estado do rio grande do Sul, impactou fortemente a CPFL, que está bastante presente naquela região. Com tudo isto, ainda sim, por se tratar de um setor perene e que detêm a confiança dos investidores, o qual é procurado no momento de oscilação da bolsa, está com bons resultados comparado aos demais setores.

Setor Imobiliário

O Setor Imobiliário teve uma alta de 4,60% na semana 27, superando o benchmark (Ibovespa). Todas as companhias do setor apresentaram retorno positivo. Analisando as cinco empresas escolhidas pela equipe responsável do setor imobiliário, nota-se os seguintes desempenhos semanais: Cyrela (CYRE3) com 5,15%, Allos (ALOS3) com 3,46%, CCR (CCRO3) com 4,30%, Multiplan (MULT3) com 5,50% e EZ TEC (EZTC3) com 5,64%.Nas notícias relevantes desta semana, temos: CCR aprova emissão de R$2,25 bi em debêntures com prazo de 5 anos, conforme a revista eletrônica Reuters.

No acumulado anual até a semana 27, nenhuma das companhias do setor apresenta desempenho positivo. As cinco empresas escolhidas pela equipe responsável pelo setor imobiliário obtiveram os seguintes resultados: Cyrela (CYRE3) com -17,69%, Allos (ALOS3) com -17,70%, CCR (CCRO3) com -14,39%, Multiplan (MULT3) com -16,33% e EZ TEC (EZTC3) com -26,90%.

Setor de Transporte e Telecomunicação

O Setor de Transporte e Telecom apresentou resultado semanal positivo de 0,60% superando o benchmark (Ibovespa). A maioria das empresas do setor obtiveram retorno semanal positivo, exceto Weg (WEGE3) com -0,19%, Cvc Brasil (CVCB3) com retorno de 4,59%, Totvs (TOTS3) com retorno de -2,55% e Tim (TIMS3) com -1,45%. Fazendo uma analise das cinco empresas escolhidas pela equipe responsável do setor de transporte e telecom, estas apresentam os seguintes retornos semanais: RUMO (RAIL3) com 2,08%, Vivo (VIVT3) com 0,35%, Totvs (TOTS3) com -2,55%, Weg (WEGE3) com -0,19% e a Localiza (RENT3) com 0,35%.

Nas notícias relevantes desta semana, temos:

A WEG começou a produzir Soft Starters de média tensão (MV) em sua unidade na África do Sul, tornando-se pioneira na fabricação local desses dispositivos no país. As Soft Starters SSW7000, conhecidas por sua eficiência, são amplamente utilizadas em aplicações de bombas e ventiladores no setor de mineração. A produção local permite reduzir prazos de entrega e aumentar a capacidade de customização, atendendo às necessidades específicas dos clientes, como ocorreu com um pedido de 11 unidades para um cliente de mineração em Angola. Esses dispositivos ajudam a reduzir os custos de eletricidade e a proteger motores elétricos, oferecendo uma partida suave que diminui a corrente de pico e inclui recursos de monitoramento para evitar superaquecimento e consumo excessivo de corrente.

A Eve Air Mobility (NYSE: EVEX; EVEXW), fabricante de aeronaves elétricas de decolagem e pouso vertical (eVTOL) e fornecedora de serviços para mobilidade aérea urbana, anunciou um novo investimento de US$ 94 milhões de diversos investidores, incluindo Embraer e Nidec. O financiamento, proveniente da emissão de novas ações e opções de subscrição, será usado para continuar o desenvolvimento e a fabricação dos eVTOLs da empresa. o investimento na Eve pode fortalecer a posição da Embraer no mercado de aviação, diversificar suas ofertas, impulsionar a inovação e melhorar suas perspectivas financeiras a longo prazo.

No acumulado anual até a semana 27, as cinco empresas escolhidas pela a equipe apresenta os seguintes desempenhos: RAIL3 (-7,84%), VIVT3 (-14,86%), TOTS3 (-11,99%), WEGE3 (14,09%) e RENT3 (-33,59%). Até a presente semana, apenas a Weg e Embraer apresenta retorno positivo no ano.

Setor Básico

O Setor Básico também fechou a semana com um bom desempenho, registrando uma alta de 2,64%. Quase todas as companhias do setor apresentaram retorno positivo. Analisando de forma mais específica as cinco empresas escolhidas pela equipe responsável do setor básico, apenas a Suzano e Gerdau Metalúrgica apresentou retorno negativo na semana 27. O desempenho semanal das top 5 do setor básico foi o seguinte: Suzano (SUZB3) com -3,96%, Vibra (VBBR3) com 5,79%, Klabin (KLBN11) com 2,52%, CSN Mineração (CMIN3) com 4,62% e Gerdau Metalúrgica (GOAU4) com -0,56%.

Nas notícias relevantes desta semana, temos:

O Conselho de Administração da Vibra aprovou um novo programa de recompra de ações ordinárias, começando em 10 de julho de 2024, com um limite de R$ 1,2 bilhão para ser gasto ao longo de 18 meses. Essa decisão é vista positivamente por diversos motivos. Primeiramente, representa uma estratégia de redistribuição de capital aos acionistas, buscando retornar valor aos investidores. Além disso, o anúncio sugere que a administração considera as ações subvalorizadas, tornando a recompra uma alocação eficiente de capital a curto prazo. Por fim, as ações recompradas podem ser utilizadas para retenção de executivos, o que é crucial para manter talentos estratégicos na empresa. Em resumo, essa iniciativa visa aumentar o valor percebido pelos acionistas e otimizar a alocação de capital da Vibra no mercado.

A CSN Mineração decidiu recomprar até 100 milhões de suas ações até dezembro de 2025, uma medida que pode ser avaliada sob diferentes perspectivas. Essa iniciativa visa potencialmente elevar o valor das ações remanescentes e demonstrar confiança na estabilidade financeira da empresa. Além de melhorar métricas como o lucro por ação, a recompra também apresenta desafios, como impactos na liquidez e na capacidade de financiar projetos futuros.

A Suzano viu suas ações subirem após desistir da compra da International Paper, uma decisão que demonstrou foco em operações que agreguem valor. A reação positiva do mercado reflete a confiança dos investidores na gestão estratégica e prudente da empresa, fortalecendo sua posição financeira a longo prazo. Além disso, a estabilidade do dólar beneficia a Suzano, uma vez que, como grande exportadora de papel e celulose, a empresa se favorece da previsibilidade das receitas em moeda estrangeira, permitindo melhor planejamento operacional e de investimentos.

No acumulado anual até a semana 27, as companhias escolhidas pela equipe responsável pelo setor básico apresentam os seguintes resultados: Suzano (SUZB3) com -1,58%, Vibra (VBBR3) com -2,86%, Klabin (KLBN11) com 3,47%, CSN Mineração (CMIN3) com -30,65% e Gerdau Metalúrgica (GOAU4) com -2,49%, até o momento só a Klabin está com rendimento positivo.

Setor de Consumo

O Setor de Consumo obteve um retorno semanal positivo de 4,41% na semana 27. O setor todo apresentou resultados positivos, com exceção das ações do São Martinho (SMTO3), Raia Drogasil (RADL3), Marfrig Global Foods SA (MRFG3), JBS SA (JBSS3) e das Ambev (ABEV3). Analisando as ações escolhidas pelos responsáveis do setor de consumo, percebe-se que estas obtiveram os seguintes retornos semanais: SLC Agrícola (SLCE3) com 7,74%, Fleury (FLRY3) com 0,27%, Hypera (HYPE3) com 0,87%, Minerva (BEEF3) com 2,69% e Arezzo (ARZZ3) com 2,78%.

Nas notícias relevantes desta semana, temos:

SLC Agrícola (SLCE3) sediou o Farm Day, evento anual em que os principais executivos da companhia comentam sobre as perspectivas para as safras atuais e futuras, além de trazer atualizações acerca das iniciativas relacionadas à inovação e agricultura regenerativa, entre outros assuntos, dessa forma analistas avaliaram o novo preço-alvo para o final de 2025 é de R$ 26,00 (antes R$ 25,00) por ação, com manutenção da recomendação de Compra.

As ações da YDUQ3 foram reclassificadas com recomendação de compra para Yduqs, mas reduz preço-alvo de R$ 24 para R$ 20, o que representa um potencial de valorização de 92% e corresponde a um múltiplo P/L de 5,2 em 2025. Analistas esperam que o segmento presencial experimente bons volumes de captação e retome o crescimento em sua base de estudantes, enquanto o EAD provavelmente verá volumes de captação decrescer devido a uma base de comparação forte de 2023. Projeta-se um Ebitda ajustado consolidado de R$ 1,8 bilhões em 2024, resultando em uma margem de 33,0% e lucro líquido ajustado de R$ 454 milhões em 2024.

Sobre a CRFB3, analistas revisaram seu preço-alvo de R$ 13,00 para R$ 13,50. Segundo eles, o Carrefour Brasil deve ter alta de 3% faturamento do segundo trimestre em base anual, impulsionado principalmente pelo Atacadão, com deterioração da margem bruta para 19,3%, dada a menor margem do varejo e a maior participação natural nas vendas do Atacadão, e lucro líquido de R$ 154 milhões no trimestre. No ano, a projeção para lucro caiu, com receita e margens inalteradas.

No acumulado anual até a semana 26, as empresas selecionadas do setor apresentaram os seguintes resultados: SLCE3 (-0,11%), FLRY3 (-16,46%), HYPE3 (-19,02%), BEEF3 (-8,17%) e ARZZ3 (-18,21%). Até o momento, todas as companhias selecionadas apresentam desempenho anual negativo.

PERFORMANCE IBOVESPA EM 2024

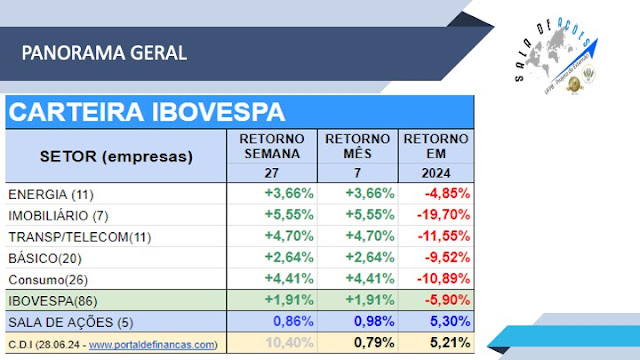

O Ibovespa fecha a semana no campo positivo, isto é, teve performance na primeira semana do mês de junho, na ordem de +1,91%. Neste monitor coincide que o dia 28 representa um fechamento do primeiro semestre de 2024; neste caso, o resultado anual do Ibovespa foi de -5,90% apesar de estar reduzindo o campo negativo do Ibovespa, registra-se a insatisfação dos investidores em bolsa com relação a performance anual, sobretudo, comparado com outras bolsa do mundo.

Ressalta-se, no fechamento dos primeiros 6 meses de operação em bolsa, os resultados obtidos pela carteira da Sala de Ações de 2024. A estratégia "Benjamin Graham", em seu modelo tradicional, apresentou performance de +5,30% no primeiro semestre. Lembrando que os critérios de escolha das ações que representa a TOP5 partiu-se das empresas listada no ibovespa de primeiro quadriênio (jan-abr) e cotada a partir de 28.12.2023. Assim, o exercício de escolha dos ativos, puramente acadêmicos, seguiu o processo de diversificação (2 empresas para cada setor destacado na sala de ações) e depois, o filtro de 5 empresas, ou seja, a carteira TOP5. Salienta-se também, o resultado dos títulos com rendimento CDI no ano de 2026, ou seja, 10,40%.

Daiana Aguiar- Assessora Acadêmica da Sala de Ações

Prof. Dr. Sinézio Fernandes Maia - Coordenador da Sala de Ações

0 comments:

Postar um comentário

Agradecemos seu comentário.