O documento foi criado com o objetivo monitorar as principais variações das principais alternativas de investimento do mercado financeiro brasileiro. Lembramos que o projeto Sala de Ações tem como objetivo o informar e treinar os interessados na busca principais ferramentas e técnicas de estudo do mercado. A orientação está focada no desempenho dos investimentos, buscando apresentar e estudar as alternativas mais atrativa no mercado financeiro do Brasil.

Vale ressaltar que este estudo tem a finalidade exclusivamente de aferição do aprendizado acadêmico.

INVESTIMENTOS EM RENDA FIXA - TESOURO DIRETO

A Renda Fixa é composta por ativos que correspondem a títulos de dívidas, sendo os bancos, as empresas e o Governo Federal, as diferentes emissoras desses títulos, pois precisam do dinheiro para financiar algum empreendimento ou custo de produção.

Na Renda Fixa, geralmente são as debêntures que possuem maior rentabilidade, dado a sua maior propensão ao risco, ou seja, é mais arriscado emprestar o dinheiro para uma empresa, do que por exemplo colocar o dinheiro na poupança, no Banco, por isso, os investidores cobram mais por essa operação. No caso da poupança, esta apresenta o menor retorno do ano, dado que está entre os investimentos mais seguros do país, abaixo apenas dos títulos do Tesouro Direto, que são garantidos pelo Governo Federal.

Este relatório tem como objetivo apresentar conceitos e análises dos diferentes títulos do Governo Federal, que formam o programa do Tesouro Direto.

Tesouro Direto é um programa criado pelo Tesouro Nacional que permite que qualquer pessoa compre títulos públicos. Há títulos com boas rentabilidades, com uma tributação apertada dependendo do prazo, e com mínimo de investimento baixo. O Tesouro Direto é a forma que o Governo obtém recursos para realizar gastos públicos, em educação, saúde, etc.

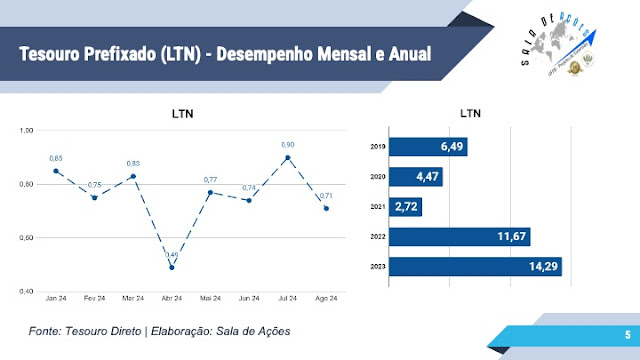

Os principais títulos são: LFT (Tesouro Selic), LTN (Tesouro Prefixado) e NTN-B Principal (Tesouro IPCA+), sendo a principal diferença a forma de rentabilidade que proporcionam, o primeiro está atrelado à variações na taxa Selic, taxa básica de juros da economia, o segundo possui uma rentabilidade predefinida logo no momento da contratação, e o terceiro possui uma rentabilidade híbrida, uma parte predefinida e outra parte atrelada à variação do IPCA, índice de inflação para famílias que recebem até 40 salários mínimos.

Além disso, há títulos que pagam cupons semestralmente (NTN-F e o NTN-B), ou seja, a rentabilidade acumulada nos últimos 6 meses é debitada na conta do investidor, esses são os cupons. Recentemente, novos títulos com pagamentos de cupons foram criados, como o Tesouro Renda+ e o Tesouro Educa+, o primeiro destinado à renda extra na aposentadoria, o segundo à renda extra para suporte escolar. Para mais detalhes, consulte o site oficial do Tesouro Direto.

ANÁLISE DA INFLAÇÃO IMPLÍCITA

A inflação implícita é a expectativa de inflação extraída da diferença entre as taxas de juros de títulos prefixados (LTN) e os indexados à inflação (NTN-B). A Anbima divulga essa curva, que reflete as expectativas do mercado em relação à inflação futura. A inflação implícita é de 5,16% para o prazo de um ano. Essa medida difere do Boletim Focus, que expressa as expectativas de economistas e instituições financeiras sobre o comportamento futuro do índice de preços.

A inflação implícita pode incluir um prêmio de risco, ou seja, uma compensação adicional para investidores que aceitam a incerteza sobre a inflação futura. Se os investidores percebem maior risco ou incerteza, a inflação implícita pode ser mais elevada, atribuindo um prêmio maior aos investidores.

Nesse sentido, ao comparar a inflação implícita com a meta de inflação definida pelo Banco Central de 3%, há um prêmio de 2,16% nos títulos do Tesouro, e um prêmio de 1,24% em relação ao relatório Focus, o que indica nesses 2 casos que há uma certa atratividade no Tesouro Prefixado e no Tesouro IPCA.

As implicações dessa maior perspectiva inflacionária estão na elevação da taxa de juros no futuro, com o mercado apontando para uma taxa de 11,81% em janeiro de 2026. Com efeitos de queda dos preços unitários dos títulos na marcação a mercado, além de que uma maior inflação desaquece a economia.

MARCAÇÃO A MERCADO COM LTN

A marcação a mercado está relacionada à variação dos preços unitários de ativos prefixados, permitindo estratégias de gestão ativa nos investimentos de renda fixa. A lógica presente nessa estratégia é a relação inversa entre as taxas praticadas pelo mercado, que estão em constante variação, e os preços. Tal relação pode ser vista no gráfico da tabela 1.

Para saber se vale a pena operar na marcação à mercado, deve-se analisar a expectativa da taxa de juros no futuro e o prêmio:

- Quando a expectativa é de queda da Selic, investir em Tesouro Prefixado ou Tesouro IPCA parece ser uma boa operação, pois há espaço para ganhar na venda antecipada;

- Quando a expectativa é de alta da Selic, investir em Tesouro Selic parece ser a melhor solução, pois há probabilidade de perda na marcação a mercado ou espaço para comprar títulos a preços baratos;

- Quando há um prêmio relevante, o ideal é investir em títulos prefixados.

O cenário atual é de estabilidade na Selic Meta, porém com a expectativa de queda nos próximos anos, segundo o boletim Focus. No entanto, há variações diárias na taxa, de acordo com as perspectivas macroeconômicas que o mercado interpreta, tornando possível ganhos ou perdas na marcação a mercado.

Logo, para simular quando uma operação de marcação a mercado vale a pena, vamos testar a seguinte situação:

Título: LTN 2027

Dia da compra: 05/02/2024

Preço da compra: R$760,02

Taxa de juros do LTN 2027: 9,95% a.a. (0,0262% a.d.)

Percebe-se que a venda antecipada resultará em uma grande perda, com a cotação teórica de R$789,24, e a cotação atual do mercado em R$770,59, resultando numa perda de R$18,65, sem considerar o desconto do Imposto de Renda.

Quando vale a pena vender?

Quando a venda for superior ao preço unitário teórico, considerando o desconto do imposto de renda.

Posso operar marcação a mercado?

De acordo com as informações obtidas neste relatório, conclui-se que o mercado está com uma perspectiva de alta da taxa de juros, produzindo efeitos de queda dos preços unitários dos títulos, não sendo viável a venda antecipada neste período e em um futuro próximo.

João Gabriel Ferreira Dias - Assessor Acadêmico da Sala de Ações

Prof. Dr. Sinézio Fernandes Maia - Coordenador da Sala de Ações

Nenhum comentário:

Postar um comentário

Agradecemos seu comentário.